FAQ`s (Häufig gestellte Fragen)

Namensschuldverschreibungen der Serie ZweitmarktZins

Stand: 02.04.2020

DER ZWEITMARKT FÜR GESCHLOSSENE ALTERNATIVE INVESTMENTFONDS MIT IMMOBILIENINVESTITIONEN

WIE ERMITTELT DIE ASUCO ANKAUFSKURSE FÜR DEN ZWEITMARKT?

Wesentlicher und objektivster Anhaltspunkt für den Ankaufskurs ist u. E. der sogenannte „innere“ Wert der Beteiligung an einem Zielfonds. Bei der Ermittlung des inneren Wertes wird fiktiv eine Auflösung/Liquidation des jeweiligen Zielfonds unterstellt, d. h. für die Immobilie(n) des Zielfonds wird der Verkehrswert überschlägig ermittelt und von diesem Wert die vertraglich vereinbarten Veräußerungskosten sowie das aktuelle Fremdkapital abgezogen bzw. die Liquiditätsreserve hinzuaddiert. Der verbleibende Liquidationsnettoerlös wird zu dem Gesellschaftskapital des Zielfonds ins Verhältnis gesetzt und als Prozentsatz ausgewiesen.

Maßgebliche Einflussfaktoren auf den inneren Wert des Zielfonds haben damit der Verkehrswert der Immobilie und der Stand des Fremdkapitals. Der Verkehrswert der Immobilie wird dabei nicht auf Basis der aktuellen Marktpreise der Immobilien (und damit historischen Höchstpreisen), sondern auf der Grundlage nachhaltiger Mieten und Mietpreisfaktoren ermittelt. Damit erwirbt der Emittent mittelbar Immobilien nicht selten deutlich unter deren aktuellen Verkehrswerten und schafft erhebliche stille Reserven.

Tatsächlich hat der Emittent bis zum 30.09.2020 ca. 45 % Veräußerungsgewinne bezogen auf die Anschaffungskosten realisieren können. Dies bestätigt u. E. eindrucksvoll, dass die asuco durch ihre Marktkenntnis und ihr Netzwerk in der Lage ist, Investitionen zu attraktiven Kaufpreisen zu tätigen.

FINDET DIE ASUCO IM ZWEITMARKT GENÜGEND ATTRAKTIVE INVESTITIONEN?

Die von der asuco gemanagten Investitionsvehikel haben seit 2010 am Zweitmarkt von geschlossenen Immobilienfonds rd. 15.000 Ankäufe abgewickelt und dabei über 530 Mio. EUR Anschaffungskosten investiert. Allein im Jahr 2020 erfolgten rd. 3.000 Ankäufe mit rd. 110 Mio. EUR Anschaffungskosten. In dem gesamten Zeitraum waren die Investitionen nicht durch die Möglichkeit begrenzt, attraktive Investitionen zu finden, sondern durch die Höhe des von den Anlegern zur Verfügung gestellten Kapitals. Dies ist auf das über Jahrzehnte aufgebaute Netzwerk der asuco zurückzuführen.

Seit 2010 haben sich allerdings die Einkaufswege verändert. Während 2010 noch rd. 70 % über Zweitmarktplattformen investiert wurden, kamen in 2019 mehr als 95 % der Investitionen durch direkten Kontakt zu den Verkäufern zustande. Grund hierfür ist, dass die seit der Finanzmarktkrise 2008/2009 eingesetzte Geldpolitik der Notenbanken mit Null- bzw. sogar Negativzinsen die weltweite Nachfrage nach Immobilien und damit deren Preisniveau stark steigen lassen hat. Die stark gestiegene Nachfrage hat auch am Zweitmarkt für geschlossene Immobilienfonds Spuren hinterlassen. So sind u. E. bei vielen Fonds die auf Zweitmarktplattformen aufgerufenen Kaufpreise zwischenzeitlich überhöht.

Die folgenden drei Möglichkeiten stellen aktuell die Haupteinkaufswege der asuco dar.

1. Direktansprache der Mitgesellschafter

Durch die Rechtsprechung begünstigt, die anerkennt, dass jeder Gesellschafter eines geschlossenen Immobilienfonds ein unentziehbares Recht auf Kenntnis seiner Mitgesellschafter hat, ist die asuco in der Lage, bei den rd. 300 im Bestand befindlichen Zielfonds Mitgesellschafter durch ein persönliches Anschreiben zu kontaktieren. Ein solches Anschreiben kann auch mit Kaufangeboten an die Mitgesellschafter verbunden werden. Da viele Altgesellschafter häufig noch im Glauben sind, dass ein geschlossener Immobilienfonds unverkäuflich sei, stoßen diese Kaufangebote auf ein reges Verkaufsinteresse. Darüber hinaus gibt es unzufriedene oder sich in Notlage befindliche Altgesellschafter sowie Erben mit Interesse an Liquidität. Auch für diese Altgesellschafter entsteht durch die Kontaktaufnahme der asuco die Möglichkeit, die Beteiligung an einen Käufer mit konkurrenzlos schneller und zuverlässiger Kaufabwicklung zu übertragen.

Die Möglichkeit der Direktansprache besteht auch bei Beschlussfassungen zum Verkauf von Immobilien und der anschließenden Liquidation eines Zielfonds. Hier werden langfristig orientierte Altgesellschafter häufig von verkaufswilligen Altgesellschaftern überstimmt und ihre Beteiligung damit „zwangsliquidiert“. Die asuco unterbreitet daher bei Verkaufsbeschlüssen regelmäßig Kaufangebote an ausstiegswillige Gesellschafter zu einem Preis, den sie bei Verkauf der Immobilie erhalten würden und ermöglicht damit durch Verhinderung des Verkaufs der Immobilie langfristig orientierten Altgesellschaftern, weiter beteiligt zu bleiben. Die asuco kann damit eine Lösung anbieten, die allen Interessen gerecht wird und erwirbt selbst Beteiligungen zu einem attraktiven Preis. Es ergibt sich somit eine Win-win-Situation für alle.

2. Kapitalerhöhung

Leider sind Geschäftsführungen in schwierigen Situationen der Zielfonds häufig nicht besonders kreativ beim Finden von anlegergerechten Lösungen. Ein (Not)Verkauf der Immobilien macht weniger Arbeit und generiert darüber hinaus Gebühreneinnahmen. Die asuco ist dagegen durch die jahrzehntelange Konzeptionserfahrung der handelnden Personen auf Fondssanierungen spezialisiert. So bietet sich die Möglichkeit zur Konzeption und Durchführung von Kapitalerhöhungen. Eine solche Kapitalerhöhung bietet eine Win-win-Situation: Der Zielfonds wird mit zusätzlichen Mitteln ausgestattet und kann sich aus seiner Notsituation befreien, die Beteiligung der Altgesellschafter steigt im Wert. Für die an der Kapitalerhöhung teilnehmenden Gesellschafter wie die asuco besteht eine attraktive Investitionsmöglichkeit mit Vorzugsausschüttungen sowie einer Vorzugsbehandlung bei der Verteilung eines zukünftigen Liquidationsnettoerlöses des Zielfonds.

3. Direkter Objektankauf

Insbesondere bei (Not)Verkäufen von Immobilien, aber auch bei aufgrund von allgemeinen geschäftspolitischen Entscheidungen des Initiators durchgeführten Verkäufen von Immobilien, liegen die verhandelten Verkaufspreise häufig (deutlich) unter dem nachhaltigen Verkehrswert der Immobilie. In diesen Situationen besteht für die asuco die Möglichkeit, am Bieterprozess teilzunehmen und die Immobilie selbst direkt anzukaufen. In der Vergangenheit konnten auf diesem Weg bereits ein Verwaltungsgebäude mit Versandlager in Hannover sowie ein Bürogebäude in Wiesbaden erworben werden.

Es ist daher festzuhalten, dass die asuco auch zukünftig genügend attraktive Investitionsmöglichkeiten am Zweitmarkt für geschlossene Immobilienfonds finden wird. Das insgesamt seit 1993 emittierte Volumen geschlossener Immobilienfonds bietet mit über 100 Mrd. EUR ein riesiges Einkaufspotential.

WIE WIRKT SICH DIE KRISE IM ZUSAMMENHANG MIT DEM CORONA-VIRUS AUF DEN ZWEITMARKT FÜR GESCHLOSSENE IMMOBILIENFONDS AUS?

Die asuco hat in Reaktion auf die wirtschaftlichen Folgen des Corona-Virus ihre Ankaufskurse teilweise deutlich reduziert. Die jüngsten Erfahrungen zeigen, dass Altgesellschafter auch zu diesen reduzierten Kursen ihre Beteiligungen verkaufen, da sie in der aktuellen Krise Liquidität anstelle von langfristigen Beteiligungen bevorzugen. Für die asuco ergeben sich somit zusätzliche Investitionschancen: Als schneller und zuverlässiger Vertragspartner kann der Verkaufswunsch vieler Altgesellschafter erfüllt und gleichzeitig die beim Emittenten der Namensschuldverschreibungen vorhandene Liquidität zu noch einmal reduzierten Kaufpreisen investiert werden.

DAS KONZEPT DER NAMENSSCHULDVERSCHREIBUNGEN DER SERIE ZWEITMARKTZINS

WARUM WURDE DAS MODELL DER NACHRANGIGEN NAMENSSCHULDVERSCHREIBUNGEN GEWÄHLT?

Die asuco ist ab 2009 mit nach dem Vermögensanlagengesetz regulierten geschlossenen Zweitmarktfonds an den Markt getreten. Mit Einführung des Kapitalanlagegesetzbuches (KAGB) im Rahmen einer umfassenden Regulierung der Branche der geschlossenen (Zweitmarkt)Fonds im Sommer 2013 haben wir ergebnisoffen geprüft, wie das erfolgreiche Geschäftsmodell der asuco in die neue Welt „gerettet“ werden kann und wie die von Anlegern häufig kritisierten Nachteile von Zweitmarktfonds wie z. B. die unbekannte Laufzeit oder die Notwendigkeit zum Verkauf aller Anlageobjekte bei Fondsliquidation vermieden werden können. Eine Zweitmarktfondslösung nach dem KAGB ist danach aus mehreren Gründen ausgeschieden. So verhindert die Notwendigkeit der Einschaltung einer externen Verwahrstelle, die jeden Ankauf sowie den Kaufpreis genehmigen muss, dass wir einem potentiellen Verkäufer eines Fondsanteils bereits bei der ersten Kontaktaufnahme ein verbindliches Kaufangebot unterbreiten können – einer der wesentlichen Erfolgsfaktoren am Zweitmarkt. Dies können wir derzeit für rund 500 Fonds. Auch verursachen die Verwahrstelle sowie die Regulierung nach dem KAGB zusätzliche Kosten, da eine KAGB-konforme Lösung nur durch eine komplexe zweistöckige Struktur möglich gewesen wäre. Letztendlich hätte der Anleger diese Zusatzkosten bezahlen müssen, ohne einen Mehrwert zu erhalten. Schließlich würde die Einschaltung der Verwahrstelle eine für uns inakzeptable Auslagerung der wesentlichen Kernkompetenz der asuco „Bewertung eines Fondsanteils“ und einen Qualitätsverlust bedeuten. Wo asuco draufsteht, muss asuco drin sein.

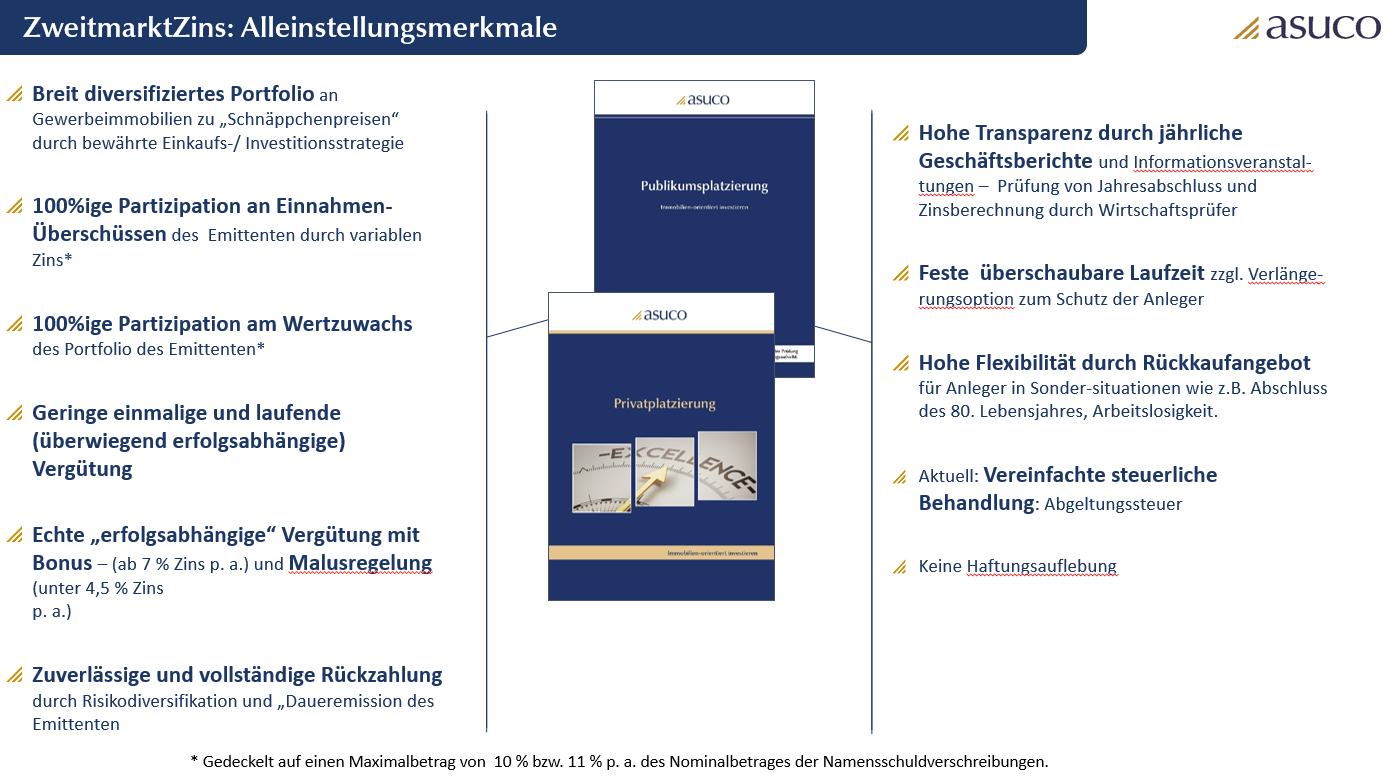

Alle diese Ziele können geradezu ideal mit nach dem Vermögensanlagengesetz regulierten nachrangigen Namensschuldverschreibungen erfüllt werden, die um einzigartige innovative Details ergänzt wurden. So partizipieren die Anleger über variable Zinsen zu 100 % an den Einnahmenüberschüssen des Emittenten der Namensschuldverschreibungen und am Wertzuwachs des Portfolios, lediglich gedeckelt auf 10 % p. a. (Publikumstranche) bzw. 11 % p. a. (Privatplatzierung). In der nachfolgenden Grafik finden Sie die Alleinstellungsmerkmale der Namensschuldverschreibungen der Serie ZweitmarktZins im Überblick dargestellt.

ZINS UND ZUSATZZINS – WO LIEGT DER UNTERSCHIED?

Anleger der Namensschuldverschreibungen der Serie ZweitmarktZins sind grundsätzlich in vollem Umfang an den Einnahmen und Ausgaben des Emittenten sowie an den Wertsteigerungen des Portfolios beteiligt. Die Zahlung des jährlichen Zinses erfolgt prognosegemäß aus dem Einnahmenüberschuss des Emittenten, den wir aus dem laufenden Geschäftsbetrieb erwarten. Im Wesentlichen ermittelt sich der Einnahmenüberschuss als Saldo aus Ausschüttungen und Veräußerungsgewinnen abzüglich der vereinbarten Managementgebühren. Der prognostizierte Zusatzzins, der prognosegemäß bei Fälligkeit der Namensschuldverschreibungen gezahlt wird, entspricht der Höhe nach dem Wertzuwachs des Portfolios über die Laufzeit der Namensschuldverschreibungen.

WIE ERMITTELT SICH DER WERTZUWACHS?

Der Emittent ermittelt jeweils zum Ende eines Geschäftsjahres einen Net Asset Value. Dieser wird im Wesentlichen von dem Verkehrswert der durch den Emittenten erworbenen Beteiligungen an Zielfonds bestimmt. Für die Bewertung des Portfolios werden die Beteiligungen an Zielfonds i. d. R. mit dem jeweils letzten, innerhalb der letzten 18 Monate, erzielten Kurs an der zum Zeitpunkt der Bewertung führenden Zweitmarkt-Handelsplattform bewertet. Das ist derzeit die „Fondsbörse Deutschland Beteiligungsmakler AG“. Wenn nach diesen Kriterien keine Kurse ermittelt werden können, wird der aktuelle Kaufkurs des Emittenten (zur Ermittlung siehe Frage „Wie ermittelt die asuco Ankaufskurse für den Zweitmarkt?“) herangezogen.

Der Wertzuwachs ermittelt sich dann, indem der Net Asset Value des Emittenten am Ende eines Geschäftsjahres zum Net Asset Value des vorangegangenen Geschäftsjahresende ins Verhältnis gesetzt wird.

WIE WIRKT SICH DER WERTZUWACHS AUF DEN NET ASSET VALUE DER NAMENSSCHULDVERSCHREIBUNGEN AUS? WIE WIRD EINE VERWÄSSERUNG DER TEILNAHME AM WERTZUWACHS VERMIEDEN?

Am Ende des Geschäftsjahres, in dem eine Serie von Namensschuldverschreibungen erstmals platziert wird, entspricht der Net Asset Value (NAV) der Namensschuldverschreibungen dieser Serie dem substanzbildenden Betrag. Dieser wird im Wesentlichen von der Höhe der Konzeptions- und Vertriebskosten beeinflusst. Ab dem zweiten Geschäftsjahr partizipiert jede einzelne Namensschuldverschreibung dann am jährlich ermittelten Wertzuwachs (zur Ermittlung siehe Frage „Wie ermittelt sich der Wertzuwachs?“).

Hierzu folgendes Zahlenbeispiel: zum 30.09.2020 beträgt der Net Asset Value des Emittenten 200 Mio. EUR und zum 30.09.2021 220 Mio. EUR. Es ergibt sich also ein Wertzuwachs von 20 Mio. EUR bzw. 10 %. Dieser Wertzuwachs wird dem Net Asset Value jeder einzelnen Namensschuldverschreibung „gutgeschrieben“. Aus einem Net Asset Value einer Namensschuldverschreibung in Höhe von z. B. 95 % zum 30.09.2020 ergibt sich somit zum 30.09.2021 ein Net Asset Value von 104,5 %, der wiederum Ausgangswert für die zukünftige Net Asset Value-Ermittlung ist. Beträgt der Wertzuwachs im Geschäftsjahr bis zum 30.09.2022 erneut 10 %, ergibt sich daher ein Net Asset Value dieser Namensschuldverschreibung von 114,95 %.

Der Wertzuwachs wird jährlich ermittelt und dem Net Asset Value der einzelnen Serien der Namensschuldverschreibungen zugeschrieben. Dann wird er jährlich zum jeweiligen Geschäftsjahresende „eingefroren“. Dadurch wird sichergestellt, dass keine Verwässerung eintritt, da Anleger erst ab dem Zeitpunkt an Wertsteigerungen des Portfolios partizipieren, ab dem das von ihnen eingezahlte Kapital (zu einem Großteil) ertragswirksam vom Emittenten investiert wurde. Insbesondere partizipieren Anleger daher nicht rückwirkend an Wertveränderungen, die in den Vorjahren eingetreten sind (siehe nachfolgende Übersicht).

Grün: Substanzbildender Betrag, Blau: Fortgeschriebener NAV der Namensschuldverschreibung, Rot: Wertzuwachs im Geschäftsjahr 1 bzw. 2

WIE KANN SICHERGESTELLT WERDEN, DASS ZUM FÄLLIGKEITSTAG DIE NAMENSSCHULDVERSCHREIBUNGEN ZURÜCKGEZAHLT WERDEN KÖNNEN?

Die Rückzahlung am Ende einer festen Laufzeit ist ein signifikanter Vorteil der Namensschuldverschreibungen gegenüber dem geschlossenen Zweitmarktfonds. Denn bei Zweitmarktfonds ist die Laufzeit i. d. R. immer davon abhängig, zu welchem Zeitpunkt das gesamte Portfolio veräußert werden kann. Da aber ein Verkauf aller Zielfonds zu einem festen Zeitpunkt nicht sicher prognostiziert werden kann, kann auch die Laufzeit bzw. Rückzahlung bei Zweitmarktfonds nicht fest vereinbart werden.

Im Gegensatz hierzu ist der Emittent der Namensschuldverschreibungen ein Daueremittent. Das heißt, er wird parallel und auch zukünftig Emissionen von Namensschuldverschreibungen begeben und den Emissionserlös nach Abzug der vertraglich vereinbarten Gebühren im Zweitmarkt investieren. Bei Fälligkeit einer Serie muss dann nicht das gesamte Portfolio des Emittenten veräußert werden, sondern es gibt mehrere Möglichkeiten für die Rückzahlung von Namensschuldverschreibungen. Diese sind aus heutiger Sicht in der folgenden Reihenfolge zu priorisieren. Die Fähigkeit des Emittenten zur Rückzahlung fälliger Namensschuldverschreibungen hängt von einem funktionierenden Liquiditätsmanagement des Emittenten ab. Der Emittent wird daher im Rahmen einer Liquiditätsplanung stets berücksichtigen, wann und in welcher Höhe Namensschuldverschreibungen fällig werden.

- Zunächst könnte der Emittent Rückflüsse aus liquidierten Zielfonds in Höhe der ursprünglichen Anschaffungskosten (Veräußerungsgewinne erhöhen den Einnahmenüberschuss und führen damit zu Zinszahlungen) nicht mehr reinvestieren und die Liquidität für kurzfristig fällige Rückzahlungen vorhalten.

- Außerdem könnte der Emittent Rückzahlungen aus neu platzierten Namensschuldverschreibungen vornehmen. Dies hat gegenüber einem Verkauf von Anlageobjekten zur Finanzierung von Rückzahlungen und anschließender Investition der Einnahmen neu platzierter Namensschuldverschreibungen in Anlageobjekte den Vorteil, dass die Kosten für den Verkauf der Anlageobjekte und die Kosten für die Investition in neue Anlageobjekte nicht anfallen (bis zu 6 %).

- Der Emittent könnte sich durch (Teil)Verkauf der liquidesten Anlageobjekte Liquidität beschaffen.

- Sollten alle vorstehend beschriebenen Alternativen nicht ausreichen, um alle fälligen Namensschuldverschreibungen zum Nominalbetrag zurückzuzahlen, könnte der Emittent vorrangiges Fremdkapital aufnehmen. Dieses vorrangige Fremdkapital müsste dann in den folgenden 5 Jahren zurückgeführt werden.

- Schließlich könnte der Emittent seine Optionen zur ganz oder teilweisen Verlängerung der Laufzeit der Namensschuldverschreibungen nutzen und so die Rückzahlung vertagen.

Sollten auch die vorstehenden 5 Alternativen nicht ausreichen, um alle Rückzahlungen zu erfüllen, würden alle Rückzahlungsansprüche aller Serien anteilig im gleichen Verhältnis zurückgezahlt (§ 12 der Anleihebedingungen). Die offenen Beträge werden dann nachgezahlt, wenn aus Alternative 1-4 wieder Liquidität zur Verfügung steht.

WENN IMMER NEUE NAMENSSCHULDVERSCHREIBUNGEN BEGEBEN WERDEN, IST DAS DANN EIN SCHNEEBALLSYSTEM?

Nein. Für ein Schneeballsystem kennzeichnend ist, dass die Anlagegelder „neuer Anleger“ nicht investiert werden, sondern an die „Altanleger“ als Ertrag (Gewinn, Rendite, etc.) ausbezahlt werden. Im Gegensatz hierzu investiert der Emittent der Namensschuldverschreibungen die Netto-Einnahmen aus der Emission der Namensschuldverschreibungen vollständig in Anlageobjekte. Per 30.09.2020 ist der Emittent der Namensschuldverschreibungen bereits an 263 verschiedenen geschlossenen Immobilienfonds mit Anschaffungskosten in Höhe von 242,0 Mio. EUR beteiligt, die ihrerseits Eigentümer von 391 Immobilien mit einem Vermietungsstand von 96 % sind. Seitens unseres Jahresabschlussprüfers erfolgte zum 30.09.2020 ein uneingeschränktes Testat über die tatsächliche Anschaffung der Anlageobjekte durch den Emittenten, deren Anschaffungskosten als auch hinsichtlich der Richtigkeit der nach den Anleihebedingungen ausgezahlten Zinsen. Es steht damit ohne Zweifel fest, dass die Gelder der (Neu-)Anleger investiert werden und nicht an die (Alt-)Anleger als Zinsen zurückbezahlt werden.

Um ein häufiges Missverständnis vorwegzunehmen – wenn neue Namensschuldverschreibungen zur Rückzahlung fälliger Namensschuldverschreibungen eingesetzt werden, ist das nicht anders als ein sogenannter „Passivtausch“. Statt einer Serie X befindet sich dann eine Serie Y in den Verbindlichkeiten des Emittenten auf der Passivseite der Bilanz. Genauso gehen auch Industrieunternehmen vor. Wenn z. B. eine Anleihe der Siemens AG fällig wird, begibt Siemens regelmäßig eine neue Anleihe, mit der dann die fällige Anleihe zurückgezahlt wird. Den neu ausgegebenen Namensschuldverschreibungen stehen daher die vom Emittenten bereits erworbenen Anlageobjekte gegenüber, sodass auch diese neuen Namensschuldverschreibungen mit einem Gegenwert „hinterlegt sind“.

WANN BESTEHT DAS RISIKO DER RÜCKZAHLUNG VON ERHALTENEN ZINS- UND ZUSATZZINSZAHLUNGEN?

Grundsätzlich erlischt jede Haftung des Anlegers mit der Zahlung des Erwerbspreises (Nominalbetrag zzgl. Agio) und es gibt auch keine Nachschusspflicht sowie kein Wiederaufleben der Haftung aufgrund von Zins-/Zusatzzinszahlungen. Die Namensschuldverschreibungen bieten insofern für den Anleger einen eindeutigen Vorteil gegenüber einer Beteiligung an einem geschlossenen Zweitmarktfonds. Zu einer Rückzahlungspflicht von erhaltenen Zins- und Zusatzzinszahlungen durch den Anleger kann es nur in dem äußerst unwahrscheinlichen Fall kommen, dass der Emittent zum Zeitpunkt der Zins- und Zusatzzinszahlung bereits zahlungsunfähig war und/oder Zins- und Zusatzzinszahlungen mit dem Vorsatz erfolgten, Gläubiger zu benachteiligen.

KANN ICH VOR LAUFZEITENDE MEINE NAMENSSCHULDVERSCHREIBUNGEN LIQUIDIEREN?

Immer wieder äußern Anleger die Befürchtung, im Falle eines kurzfristigen Kapitalbedarfs mit den Namensschuldverschreibungen nicht liquide zu sein. Auf diese Befürchtung haben wir reagiert und alle Serien der Namensschuldverschreibungen ZweitmarktZins bei Sondersituationen des Anlegers mit einem Rückkaufangebot ausgestattet. Damit ist auch die Wiederveräußerbarkeit sichergestellt.

Rückkaufangebot im Überblick:

- Ankauf emittierter Namensschuldverschreibungen durch 100%ige Tochtergesellschaft des Emittenten, frühestens 24 Monate nach Zeichnung

- Kaufpreis in Höhe von 95 % des letzten Net Asset Values (NAV) – maximal zum Nominalbetrag

- Voraussetzungen:

- Anleger (Gläubiger) hat das 80. Lebensjahr abgeschlossen oder

- Arbeitslosigkeit oder

- Gesetzlicher oder privater Anspruch aus Berufs- oder Erwerbsunfähigkeit oder

- Insolvenzanmeldung

- Hat der Anleger (Gläubiger) das 70., nicht jedoch das 80. Lebensjahr abgeschlossen, reduziert sich der Kaufpreis auf 90 % des letzten NAV.

- Ankaufsbegrenzung auf jährlich 3 % des Nominalbetrages der emittierten Namensschuldverschreibungen aller Serien

Bitte beachten Sie die genauen Bedingungen des Rückkaufangebots, die im Verkaufsprospekt für Namensschuldverschreibungen der jeweiligen Serie dargestellt werden.

Unabhängig davon hat der Anleger auch die Möglichkeit, seine Namensschuldverschreibungen über eine Zweitmarktplattform wie z. B. der Deutschen Fondsbörse in Hamburg zu verkaufen. Nach den Erfahrungen mit unseren Zweitmarktfonds orientieren sich die dort erzielbaren Kurse am von der asuco kommunizierten Net Asset Value.

DIE BILANZ DES EMITTENTEN DER NAMENSCHULDVERSCHREIBUNGEN WEIST ZUM 30.09.2020 EINE ÜBERSCHULDUNG AUS. WIE KOMMT DIE ÜBERSCHULDUNG ZUSTANDE UND WELCHE AUSWIRKUNGEN ERGEBEN SICH FÜR MICH ALS ANLEGER?

In der Platzierungsphase entstehen Konzeptions- und Vertriebskosten, die handelsrechtlich Aufwand darstellen, bevor Erträge erzielt werden können. Da das Eigenkapital auf 25.000 EUR beschränkt ist, entsteht hierdurch eine entsprechend hohe handelsbilanzielle Überschuldung. Die entstehenden Konzeptions- und Vertriebskosten werden jedoch während der Laufzeit durch Wertzuwächse des Beteiligungsportfolios ausgeglichen, so dass die Namensschuldverschreibungen bei Fälligkeit zum Nominalbetrag zurückgezahlt werden können. Hier kommen nun die „in dieser Situation ungeeigneten“ handelsrechtlichen Vorschriften des Handelsgesetzbuches (HGB) ins Spiel: Die Vorschriften des HGB erlauben nämlich die Bilanzierung des Beteiligungsportfolios maximal mit den Anschaffungskosten (inkl. Anschaffungsnebenkosten). Der tatsächliche Wert des Beteiligungsportfolios inkl. ggf. erzielter Wertzuwächse darf dagegen nicht in der Handelsbilanz ausgewiesen werden. Es kommt somit zu einem Ungleichgewicht – den insbesondere bei der Platzierung entstehenden hohen Aufwendungen können keine Erträge aus der Wertsteigerung des Beteiligungsportfolios gegenübergestellt werden. In der Konsequenz wird in der Handelsbilanz eine Überschuldung des Emittenten ausgewiesen.

Da der Einnahmenüberschuss des Emittenten, welcher als Zins an die Anleger gezahlt wird (Aufwand in der Bilanz), höher ist als die zugewiesenen Beteiligungserträge (Erträge in der Bilanz), müssen zukünftig auch bei einer positiven Entwicklung der Anlageobjekte handelsrechtliche Verluste entstehen und die bilanzielle Überschuldung wird „systembedingt“ weiter steigen. Das Ganze macht deutlich, dass eine bilanzielle Überschuldung nichts über die Sicherheit der Anlegergelder aussagt.

Einzig aussagekräftig ist der vom Wirtschaftsprüfer geprüfte und an die Anleger kommunizierte Net Asset Value (NAV) der einzelnen Serien der Namensschuldverschreibungen. Da die Namensschuldverschreibungen zum Nominalbetrag zurückgezahlt werden müssen, wäre es nur bedenklich, wenn der NAV der Namensschuldverschreibungen auch noch nach Jahren unter 100 % liegen würde. Gerade dies ist nicht zu erwarten, wie die aktuell vom Wirtschaftsprüfer geprüften NAVs zum 30.09.2020 verdeutlichen: Per 30.09.2020 betrug der NAV des Emittenten sowie seiner 100%igen Tochtergesellschaften ca. 98,0 % (unter Berücksichtigung der Auswirkungen der COVID-19-Pandemie auf den Verkehrswert der Anlageobjekte).

SONSTIGE FRAGEN

WIE BEHÄLT DIE ASUCO DEN ÜBERBLICK ÜBER ALLE RD. 300 BETEILIGUNGEN?

Wichtigster „Mitarbeiter“ der asuco-Unternehmensgruppe ist die Datenbanklösung HORST, in der sämtliche Informationen und Daten strukturiert und übersichtlich zusammengestellt sind. In einem Teilbereich der Datenbank werden die Daten aus den i. d. R. jährlich erstellten Geschäftsberichten der Zielfonds erfasst. Bei der Erfassung eines neuen Geschäftsberichtes werden insbesondere die Informationen zu den vom Zielfonds gehaltenen Immobilien sowie der Jahresabschluss eingepflegt und automatisch ausgewertet. Auf Basis der Auswertung wird der Ankaufskurs überprüft und ggf. aktualisiert. HORST verschafft dem Benutzer daher zu jedem Zeitpunkt einen fundierten Überblick über die rd. 300 im Bestand befindlichen Zielfonds, ermöglicht Bestandsauswertungen nach verschiedensten Kriterien und Liquiditätsprognosen. Doch nicht nur das: Auch rd. 200 weitere, bisher nicht im Bestand befindliche Zielfonds sind im HORST erfasst. Wir können einem potentiellen Verkäufer eines Fondsanteils daher bereits bei der ersten Kontaktaufnahme für rd. 500 geschlossene Immobilienfonds ein verbindliches Kaufangebot unterbreiten.

WARUM SOLL EIN ANLEGER GERADE JETZT (CORONA-KRISE) INVESTIEREN? STEIGT ER NICHT ZU ÜBERTEUERTEN KURSEN VON VOR DER KRISE EIN?

Genau wie bei Aktien gilt: Bei steigenden Kursen sollte man so früh wie möglich investieren; bei fallenden Kursen so spät wie möglich. Der Emittent hat bei der Ermittlung des Net Asset Value zum 30.09.2020 die zu diesem Stichtag aktuellen Fondsbörsenkurse bzw. die asuco-Ankaufskurse berücksichtigt, d. h. die durch die Corona-Krise gesunkenen Kurse. Dies ist für Anleger von Vorteil, die jetzt in Namensschuldverschreibungen der Serie ZweitmarktZins investieren und die erst ab dem 01.10.2020 an der Wertveränderung des Portfolios des Emittenten teilnehmen. Sie steigen zu den aufgrund der Corona-Krise reduzierten Kursen ein und partizipieren anschließend an einer Kurserholung nach Beendigung der Krise.

SIND NAMENSSCHULDVERSCHREIBUNGEN DER SERIE ZWEITMARKTZINS AUCH FÜR STIFTUNGEN GEEIGNET?

Durch die hohe Sicherheit des breit diversifizierten Portfolios sind die Namensschuldverschreibungen der Serie ZweitmarktZins auch für Stiftungen und Anlagen im Betriebsvermögen z. B. zur Rückdeckung betrieblicher Versorgungsansprüche bestens geeignet. Anders als bei geschlossenen Fonds, bei denen es immer zweifelhaft ist, ob die erhaltenen Ausschüttungen „verdient“ sind und damit für den Stiftungszweck verwendet werden können, erfolgt bei den Namensschuldverschreibungen eine klare Aufteilung von Rückflüssen einerseits in Erträge und andererseits in die Rückzahlung zum Nominalbetrag am Laufzeitende. Dadurch kann auch buchhalterisch der Erhalt des Stiftungsvermögens einfach dargestellt werden und Zinsen stehen vollständig für den Stiftungszweck zur Verfügung. Da keine Quellensteuer einbehalten wird, steht der volle Zinsbetrag zur freien Verwendung und muss nicht erst über einen Erstattungsantrag angefordert werden. Ein Wiederaufleben der Haftung nach § 172 HGB ist ausgeschlossen.

Tatsächlich haben wir unter unseren Anlegern auch eine ganze Reihe von Stiftungen. Dazu zählen u. a. gemeinnützige Stiftungen, Unternehmensstiftungen und private Stiftungen. Die Bandbreite der Zeichnungssummen beginnt bei zehntausend EUR und geht bis zu mehreren Millionen EUR. Für Zeichnungen von Stiftungen eignen sich unsere Publikumsplatzierung (ab EUR 5.000) und unsere Privatplatzierung (ab EUR 200.000) gleichermaßen. In einem Artikel aus der Fondszeitung hat Herr Dr. Welther die spezifische Stiftungseignung plausibilisiert. Sie finden diesen Artikel auf unserer Website -> Link